نحوه تشخیص روند صعودی و نزولی رمز ارزها را بدانید

/

20 شهریور، 1402

22 اردیبهشت، 1404

در بازار رمز ارزها نیز مانند سایر بازارهای مالی تشخیص روند بازار در اولویت قرار دارد. به طور کلی با تشخیص جهت بازار میتوان تا حد زیادی از ضررهای احتمالی جلوگیری کرده و میزان سوددهی را افزایش داد. بازار ارزهای دیجیتال عموما تابع سه روند صعودی، نزولی و یا خنثی است. ایکس پی قصد دارد شما را هرچه بیشتر با روندهای بازار آشنا ساخته و روشهای مختلف جهت تشخیص آن را معرفی کند. پس اگر شما هم جزو کسانی هستید که قصد دارید اطلاعات بیشتری درباره نحوه تشخیص روند صعودی و نزولی رمز ارزها را بدانید در ادامه این مطلب با ما همراه باشید.

روندهای مختلف بازار به چه شکل است؟

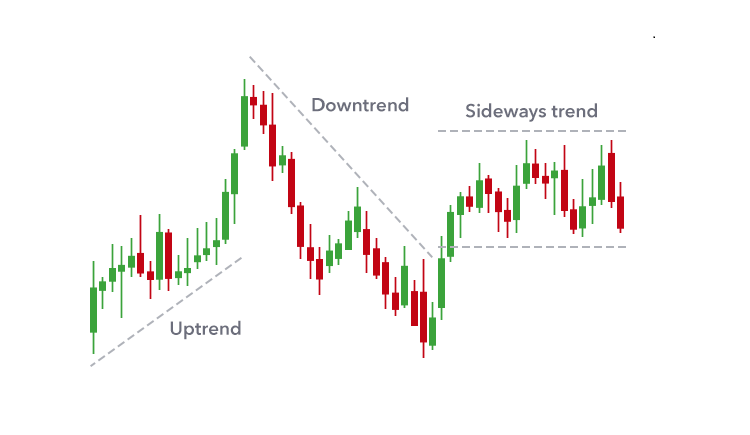

همانطور که اشاره کردیم، در مجموع سه روند نزولی، صعودی و خنثی در بازار ارزهای دیجیتال وجود دارد که به بررسی آنها میپردازیم:

معرفی روند صعودی (Uptrend)

همانگونه که از نام این روند مشخص است، با شروع یک روند صعودی تمایل به خرید افزایش پیدا کرده و قیمت بالا و بالاتر خواهد رفت. در واقع یک روند صعودی نشان دهنده وضعیت خوب بازار و مثبت نگری معامله گران است. ورود به معامله در جهت روند صعودی سودهای فراوانی را نصیب معامله گرانی میکند که جهت بازار را به درستی تشخیص دادهاند و به موقع وارد بازار شده اند. نکته قابل توجه در بازار ارزهای دیجیتال حرکتهای ناگهانی و پر شدت این بازار بوده، به صورتی که در طی یک روند صعودی امکان سقوط ناگهانی قیمت نیز وجود دارد.

در مجموع معامله گرانی وجود دارند که در کمین این حرکتهای ناگهانی هستند و در موقعیت مناسب و در بهترین قیمت وارد معامله میشوند؛ زیرا ماهیت بازار طوری است که معامله گران معمولا اجازه نمیدهند که قیمت به پایینترین حد ممکن برسد و با خریدهای خود در کف قیمت جلوی سقوط بیشتر قیمت را تا زمان برگشت مجدد قیمت در جهت بازار میگیرند.

آشنایی با روند نزولی (Downtrend)

روند نزولی کاملا برعکس روند صعودی و سرشار از ترس و هیجان است. عوامل بسیاری وجود دارند که باعث ایجاد ترس در دل معاملهگران شده و در نتیجه عمده بازار دست به فروش زده و قیمت دائما رو به پایین نزول پیدا خواهد کرد. زمانی که عرضه از تقاضا پیشی میگیرد و اخبار منفی در بازار شایع میشوند، سرمایه گذاران اعتماد خود را نسبت به بازار از دست میدهند و برای جلوگیری از ضرر بیشتر اقدام به فروش میکنند.

در این بین تحلیلگران نیز تأثیر زیادی بر روان بازار گذاشته و با تحلیلهای منفی از بازار بر شدت نزول روند، میافزایند. به این ترتیب قیمتها دائما سقفها و کفهای پایینتری ساخته و تا انتهای روند نزولی به این کار ادامه میدهند.

روند خنثی (Sideways Trend) چیست؟

یکی دیگر از روندهایی که قصد داریم در مقاله تشخیص روند بازار به آن بپردازیم، روند خنثی است. همانطور که از نام آن نیز میتوان حدس زد، بازار جهت خاصی ندارد و تنها در یک محدوده مشخص و ثابت قیمت حرکت میکند. در واقع روند خنثی بیانگر بلاتکلیفی و نوسانات جزئی بازار هستند. افراد حرفهای معمولا در چنین مواقعی از معامله کردن پرهیز کرده و تا مشخص شدن جهت اصلی بازار صبر پیشه میکنند. در این نوع روند سقف و کفهای قیمتی تقریبا برابر بوده و هیجانات بازار در پایینترین سطح خود قرار دارد. در کل برای تشخیص جهت بازار دو روش تکنیکال و فاندامنتال وجود دارد که در ادامه به آنها خواهیم پرداخت.

به چه الگوهایی الگوی دو یا سه دارایی بالاتر میگویند؟

شناسایی الگوهای دو یا سه دارایی بالاتر یکی از مفیدترین و ابتداییترین الگوها برای تشخیص پایان روند هستند. ابن الگوها به این شکل اتفاق میافتند که قیمت یک ارز تا مقدار مشخصی بالا رفته و پس از آن شروع به اصلاح میکند و سپس مجددا شروع به رشد کرده و در نقطه اوج به یک مقاومت برخورد کرده که در صورتی که موفق به عبور از آن نشود به عنوان اولین سیگنال بازگشت روند میتواند محسوب شود.

گاهی اوقات قیمت تا حدودی اصلاح شده و مجددا به سمت مقاومت پیش رو حمله کرده و به این ترتیب الگوی سه گانه بالا را شکل میدهد. با شکل گیری این الگوی وعدم موفقیت قیمت جهت شکستن مقاومت فعلی بهتر است که بیش از این درون معامله نمانید و از آن خارج شوید؛ زیرا به احتمال زیاد آنجا میتواند پایان روند بوده و روند معکوس شود.

تشخیص روندهای بازار مالی به روش تحلیل فاندامنتال

تحلیل فاندامنتال یا بنیادین روشی است که معامله گران کمتری به سراغ آن میروند و نیازمند صرف زمان و تجربه بیشتری است. در این روش معامله گران تمرکز خود را بر ارزش ذاتی یک دارایی میگذارند و با تحقیق و بررسی بیشتر پیرامون ارز مورد نظر ارزش واقعی آن را برآورد کرده و چنانچه قیمت فعلی از ارزش واقعی آن پایینتر باشد دست به معامله خرید میزنند و در غیر این صورت قیمت فعلی را حباب دانسته و معامله فروش باز میکنند.

البته در این روش معامله گران صبر زیادی داشته و معمولا به دید بلند مدت سرمایهگذاری میکنند و معمولا سودهای حاصله بسیار کلان و چشمگیر هستند. تحلیل بنیادین یا به صورت کمی است که آمار و ارقام مورد بررسی قرار میگیرند اما در تحلیل کیفی بیشتر ماهیت دارایی حائز اهمیت است.

تشخیص روند بازار مالی به روش تحلیل تکنیکال

روش دیگری که بسیاری از معامله گران برای تشخیص روند بازار استفاده میکنند، تحلیل تکنیکال نام دارد. در این نوع تحلیل، تحلیل گران با استفاده از ابزارهای معاملاتیای که در اختیار دارند چارت مربوط به یک ارز را بررسی کرده و با توجه به آن که مبنای تحلیل تکنیکال تکرار تاریخ است در موقعیت مناسب اقدام به معامله میکنند.

گسترده بودن تعداد این ابزارها گاها خود مشکل آفرین بوده و باعث سردرگمی معاملهگر ان تازه کار میشوند؛ اما یک معاملهگر حرفهای با شناخت کافی از این ابزارها و داشتن استراتژی مشخص میتواند سودهای قابل توجهی را از بازار کسب کند. در ادامه با برخی از مهمترین و کاربردیترین این ابزارهای معاملاتی آشنا خواهید شد. همچنین میتوانید با مراجعه به مقاله دامیننس بیت کوین چیست و کاربرد آن در تحلیل تکنیکال و بنیادی اطلاعات جامع تری کسب کنید.

تشخیص روندهای بازار مالی با کمک خطوط روند

خطوط روند جز ابتداییترین و کاربردیترین ابزارهای معاملاتی در تحلیل تکنیکال جهت تشخیص روند بازار ارزهای دیجیتال محسوب میشوند. رسم خط روند کاری بسیار ساده و کاربردی است، به طوری که جهت کشیدن این خطوط میتوانیم کفها یا سقفهای موجود بر چارت قیمتی هر ارز را به یکدیگر وصل کرده و از طریق آن روند بازار را تشخیص دهیم.

برای این منظور چنانچه قیمت سقفهای بالاتر و کفهای بالاتر ساخته باشد ما با وصل کردن پایینترین کف اصلی به بالاترین کف اصلی میتوانیم روند صعودی را به نمایش در بیاوریم. یک خط روند حداقل ۲ کف ماژور را میبایست لمس کند و هر چه تعداد کفهای لمس شده بیشتر باشد اعتبار آن خط نیز بالاتر میرود. خط روند صعودی به عنوان عامل حمایتی محسوب شده و معمولا باعث بالا رفتن قیمت میشود.

شکست خط روند صعودی یکی از فاکتورهایی است که چارتیستها از آن برای تشخیص معکوس شدن روند بازار استفاده میکنند. در بازار نزولی خطوط روند در سقفها رسم شده و برای این منظور وجود حداقل دو سقف اصلی لازم است. این خطوط زمانی رسم میشوند که بازار دائما در حال ساخت سقف و کفهای پایینتر است. در روندهای خنثی که سقف و کفها تقریبا برابر هستند خطوط روند به صورت صاف کشیده شده و نحوه رسم آنها نیز مانند خطوط روند قبلی است. در روند خنثی شکست خط روند از کف یا سقف میتواند یکی از دلایل مناسب برای ورود به معامله محسوب شوند.

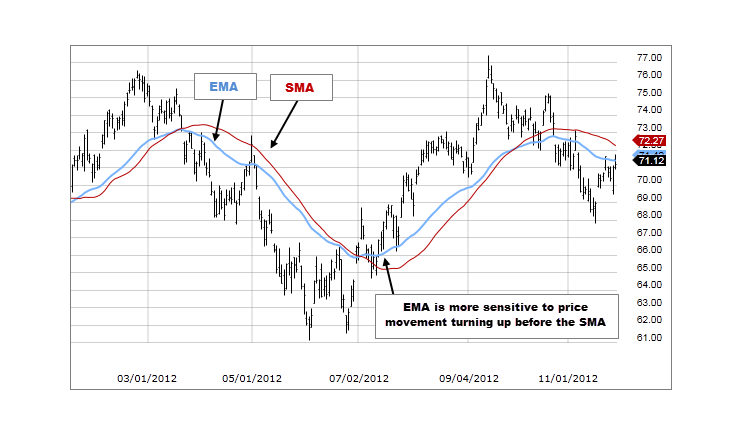

استفاده از میانگین متحرک (MA)

یکی دیگر از ابزارهای تکنیکال پر مصرف در تحلیل تکنیکال، اندیکاتور میانگین متحرک است. این اندیکاتور در تایمهای مختلفی قابل تنظیم بوده و قادر به گرفتن میانگین قیمت در تایمهای روزانه، هفتگی و ماهانه است. به این طریق قیمتها تعدیل شده و به صورت خطوطی روی چارت قابل نمایش هستند.

چنانچه قیمت در بالای این خط قرار بگیرد میتواند فاکتوری برای بالا رفتن قیمت محسوب شود و چنانچه در پایین آن قرار بگیرد بیانگر تمایل بازار به نزول را دارد. هر چند این خطوط به تنهایی معیار مناسبی برای تصمیمگیری نیستند.

اندیکاتور میانگین متحرک نمایی (EMA)

یکی از مفیدترین ابزارهای تشخیص روند ارزهای دیجیتال اندیکاتور میانگین متحرک نمایی بوده که مشکل میانگین متحرک ساده در دادن وزن بیشتر به قیمت کندلهای پایانی را از بین برده و در تایم فریمهای مختلف قابل تنظیم است. این اندیکاتور علاوهبر تشخیص جهت روند، قدرت روند را نیز برآورد میکند. این میانگین به صورت خطی متحرک بر روی نمودار قابل مشاهده بوده و نقش حمایتی-مقاومتی را ایفا میکند.

در واقع با برخورد قیمت به این خط میتوان انتظار داشت که قیمت از همان نقطه برگشته و تغییر روند شکل بگیرد. همچنین برای تشخیص قدرت روند میتوان از فاصله قیمت از اندیکاتور استفاده کرد؛ به طوری که هرگاه قیمت از اندیکاتور فاصله بگیرد قدرت روند افزایش پیدا کرده و با نزدیک شدن به آن از قدرت روند کاسته میشود. EMA مانند آهن ربا قیمت را به سمت خود جذب میکند؛ بنابراین هر چه قیمت در فاصله دورتری از آن قرار داشته باشد میتوان انتظار اصلاح قیمت سنگینتری را داشته باشیم.

باند بولینگر (Bollinger Band)

یکی دیگر از اندیکاتورهای کاربردی در تشخیص روند بازار و تحلیل تکنیکال، باند بولینگر است که بر پایه دو انحراف معیار و یک میانگین متحرک ساده کار میکند. به صورت پیش فرض میانگین متحرک ۲۰ روز اخیر قیمت محاسبه شده و انحراف معیار بالا و پایین آن نیز به شکل دو خط در بالا و پایین میانگین بر روی چارت نمایش داده میشوند.

معامله گران میتوانند به صورت دستی تنظیمات مدت زمان میانگین آن را تغییر دهند. در واقع انحراف معیار نشان دهنده نوسانات بازار بوده و با افزایش این نوسانات باندها از یکدیگر فاصله گرفته و پهن میشوند و در هنگام آرامش بازار این باندها به یکدیگر نزدیک میشوند. اعتقاد بر این است که نزدیک شدن قیمت به باند بالایی به معنای اشباع شدن خرید یا overbought بوده و در جهت مخالف هر چه خط قیمت به باند پایینی نزدیکتر شود بازار از فروش اشباع شده (oversold) است.

با این حال به دلیل اینکه این اندیکاتور مستقل نیست پیشنهاد میشود که برای به دست آوردن سیگنال دقیقتر حتما آن را به همراه چند اندیکاتور مستقل استفاده کنید. به پیشنهاد سازنده این اندیکاتور استفاده همزمان بولینگر باند به همراه اندیکاتورهای OBV، MACD و RSI نتایج مفیدتری را در پی خواهد داشت.

اندیکاتور MACD (Moving Average Convergence Divergence)

اندیکاتور مکدی یا میانگین متحرک همگرایی واگرایی یکی از محبوبترین اندیکاتور مومنتوم تعقیبگر روند است که ارتباط بین دو میانگین متحرک قیمت را در چارت نمایش میدهد. این اندیکاتور ابزار بسیار مناسبی جهت تشخیص جهت، قدرت و شتاب یک روند است.

این اندیکاتور خطی به نام خط مکدی را نمایش میدهد که از تفریق میانگین متحرک نمایی ۲۶ و ۱۲ روزه حاصل میشود. همچنین خط دیگری به نام خط سیگنال وجود دارد که حاصل میانگین متحرک نمایی ۹ روزه قیمت است. معمولا زمانی که خط مکدی خط سیگنال را رو به بالا قطع کند وارد معامله خرید شده و وقتی خط مکدی خط سیگنال را روبه پایین بشکند اقدام به فروش میکنند.

البته وجود واگراییها و حرکات ناگهانی قیمت نیز در تفسیر مکدی بسیار موثر هستند. بسیاری از معامله گران از مکدی به عنوان ابزاری برای تشخیص واگراییها استفاده میکنند و معمولا واگرایی در این اندیکاتور نشان دهنده ضعف روند فعلی بوده و منجر به معکوس شدن آن میشود؛ اما مشکلی که وجود دارد، عدم قطعیت عملکرد واگرایی است که گاهی اوقات معاملهگر را به اشتباه انداخته و روند به حرکت خود در جهت فعلی ادامه میدهد و موجب زیان آنها میگردد.

اندیکاتور حجم تعادلی (On-Balance Volume)

این اندیکاتور بر اساس حجم عمل کرده و به قیمت کاری ندارد. با توجه به اینکه حجم پول وارد یا خارج شده از بازار میتواند به عنوان مهمترین عامل تغییر روند بازار شود بنابراین وقتی که شرکتهای بزرگ، بانکها، پلتفرم تبادل ها و نهنگهای بازار شروع به خریدن یا فروختن داراییها میکنند به دنبال آنها سرمایههای خرد نیز وارد عمل شده و بنابراین موج جدیدی در بازار شکل خواهد گرفت و جهت بازار را تعیین خواهد کرد.

در نتیجه اندیکاتور حجم تعادلی این ورود و خروج پولها را محاسبه کرده و این تغییرات را به صورت یک خط متحرک در پایین چارت به نمایش در میآورد. این اندیکاتور پیشرو بوده و قادر به پیشبینی بازار است؛ با این حال احتمال خطا نیز زیاد است و نباید تنها بر اساس یک اندیکاتور اقدام به معامله کرد.

اندیکاتور شاخص قدرت نسبی (RSI)

همانطور که از نام این اندیکاتور محبوب مشخص است، نشان دهنده قدرت نسبی خرید و فروش بوده به طوری که در یک دامنه ۰ تا صد حرکت میکند. زمانی که خط آر اس آی به عدد صفر نزدیک میشود بیانگر اشباع شدن فروش و وقتی به ۱۰۰ میرسد وارد ناحیه اشباع خرید شده است. رسیدن آرس اس آی به این دو ناحیه اولین سیگنال را صادر میکند.

سیگنال بعدی زمانی صادر میشود که خط RSI محدوده میانی یعنی عدد ۵۰ را رو به بالا یا پایین بشکند. در صورت شکست رو به بالا سیگنال خرید و در صورت شکست رو به پایین سیگنال فروش صادر میشود. تشخیص واگرایی کاربرد دیگر این اندیکاتور بوده و چنانچه روند RSI با روند قیمت هم جهت نباشد احتمالا واگرایی اتفاق افتاده و میتواند روند بازار معکوس شود.

با توجه به پیشرو بودن RSI بهتر است به محض صدور سیگنال وارد معامله نشویم و منتظر شویم روند کمی شکل بگیرد. RSI را میتوانیم در زمانهای مختلفی تنظیم کنیم و هرچه زمان کوچکتر شود تعداد سیگنال بیشتری دریافت خواهیم کرد اما نویزهای زیادی نیز به همراه خواهد داشت؛ بنابراین ترجیحا تنظیم این اندیکاتور بر زمانهای بالاتر ضریب اطمینان بیشتری دارد.

اندیکاتور ایچیموکو (Ichimoku)

این ابزار فراتر از یک اندیکاتور بوده و به عنوان یک سیستم معاملاتی شناخته میشود. در واقع استفاده از ایچیموکو جهت تشخیص روند بازار بسیار تخصصی و مفید است. وجود ابر کومو در این اندیکاتور کمک بسیاری به معامله گران کرده و تا زمانی که قیمت بالای آن قرار داشته باشد به عنوان یک ابر حمایتگر عمل کرده و مانع ریزش قیمت میشود.

اما در حالت مخالف وقتی قیمت زیر ابر کومو قرار دارد همانند یک سد محکم جلوی قیمت ایستاده و مانع رشد آن میشود. وجود خطوط کیجونسن (Base Line)، تنکانسن (Conversion Line) و چیکو اسپن جهت صدور سیگنال ورود و خروج استفاده شده و Span A و Span b نیز ناحیه بالا و پایین ابر را مشخص میکنند.

استراتژیهای مختلفی در استفاده از این ابزار وجود دارد که پرداختن به آن نیازمند زمان و مکان مختص به خود است؛ اما برای مثال تقاطع دو خط تنکانسن و کیجونسن میتواند سیگنالی برای تغییر احتمالی روند باشد. به طوری که وقتی تنکانسن رشد کند و خط کیجونسن را از پایین به سمت بالا بشکند نشان دهنده صعودی شدن روند و هنگامیکه تنکانسن کیجونسن را از بالا به سمت پایین قطع کند بیانگر سیگنال فروش است.

حال اگر این اتفاقات در بالا یا پایین ابر کومو و در جهت موافق روند رخ بدهند بر قدرت سیگنال افزوده شده و از اعتبار بالاتری برخوردار خواهد بود. در حالت ایده آل خط چیکو اسپن که نشان دهنده قیمت فعلی در ۲۶ کندل گذشته است، بهتر است در فضای آزاد و خارج از کندلها و ابر کومو باشد که بر قدرت تحلیل میافزاید.

اندیکاتور چنگال اندروز (Andrew’s Pitchfork)

این اندیکاتور ابزار بسیار مناسبی جهت تشخیص روند بازار ارزهای دیجیتال محسوب میشود و جهت رسم آن نیاز به دو کف ماژور و یک سقف ماژور جهت رسم روند صعودی و یا دو سقف ماژور و یک کف ماژور جهت رسم روند نزولی است. در واقع این چنگال از سه خط موازی تشکیل شده که نوسانات بازار در محدوده خط بالا و پایین مشخص میشوند.

خطوط چنگال اندروز نقش حمایتی- مقاومتی را ایفا کرده و معمولا هنگامی که قیمت به آنها برخورد میکند واکنش نشان داده و جهت معکوس میشود. در واقع شکسته شدن سقف و کف این چنگال میتواند دلیل مناسبی برای ادامه روند باشد و تا زمانی که این سطوح نشکند احتمال برگشت روند بسیار بالا است.

اندیکاتور CCI

این اندیکاتور به دلیل نوسانی بودن در دسته اسیلاتورها قرار گرفته و زمانی که قیمت یک دارایی بیش از ارزش واقعی آن است وارد محدوده اشباع خرید شده و زمانی که قیمت دارایی از ارزش آن پایینتر است اندیکاتور وارد محدوده اشباع فروش میشود.

هدف اصلی این اندیکاتور بررسی تغییرات طولانی مدت روندها بوده اما معامله گران از آن به عنوان ابزار صادر کننده سیگنال خرید و فروش نیز استفاده میکنند. عبور اندیکاتور از محدوده صد به بالا بیانگر قیمتی بالاتر از قیمت میانگین بوده و عدد زیر منفی صد نشانه پایینتر بودن قیمت فعلی از قیمت میانگین است.

شناخت انواع الگوهای معکوس

الگوهای معکوس انواعی از الگو هستند که میتوانند روند بازار ارزهای دیجیتال را برعکس کرده و به طرز وحشتناکی باعث ریزش یا صعود بازار شوند. این الگوها بسیار متنوع بوده و در ادامه به سه تا از مهمترین آنها اشاره خواهیم کرد.

الگوی سر و شانه (Head & Shoulder)

این الگو به صورت خیلی رایج در بسیاری از مواقع در انتهای یک روند صعودی رخ میدهد و باعث معکوس شدن روند میگردد. همانطور که از نام این الگو مشخص است دارای یک سر و دو شانه بوده به شکلی که قسمت سر در بین دو شانه و به عنوان سقفی بالاتر قرار گرفته و معمولا دو شانه چپ و راست در اطراف راس و در یک سطح تشکیل میشوند؛ هرچند گاهی اوقات دو شانه در یک راستا قرار نمیگیرند و یکی پایینتر از دیگری است.

الگوی مشابه اما معکوس سرو شانه نیز وجود دارد که مانند الگوی قبلی عمل کرده اما در خلاف جهت و در انتهای روند نزولی تشکیل میشود. در این الگو شاهد یک دره پایینتر و دو دره بالاتر در طرفین دره بزرگ هستیم. هر دوی این الگوها دارای یک خط گردن بوده که معامله گران شکست خط گردن را دلیلی بر پایان روند کنونی دانسته و با گرفتن تأییدیههای لازم در خلاف جهت فعلی وارد معامله میشوند. به طور ایده آل سود حاصل از این الگو چیزی مطابق نوک قله یا دره بزرگ تا خط گردن و یا حتی بیشتر در نظر گرفته میشود.

الگوی سقف و کف گرد (Rounding Top و Rounding Bottom)

نوع دیگری از الگوهای معکوس یا بازگشتی الگوهای سقف و کف گرد هستند. بسیاری از تحلیلگران تکنیکال با مشاهده این الگوها اولین سیگنال برای تغییر احتمالی روند را دریافت کرده و آماده گرفتن تأییدیههای لازم برای ورود هستند.

الگویهای گرد سقف شبیه به U برعکس بوده و اصطلاحاً نعلبکی معکوس نیز نامیده میشوند. پدیدار شدن این الگوی در سقف بیانگر احتمال پایان روند صعودی بوده و در جهت مخالف آن در انتهای روند نزولی تشکیل الگویی U مانند نشان دهنده احتمال پایان روند جاری است. این الگوها نیز مانند الگوهای سر و شانه دارای خط گردن بوده که با شکسته شدن آن و تثبیت در زیر یا بالای آن سیگنال ورود برای معامله گران صادر خواهد شد. حد سود در این الگوها نیز حدفاصل بین سقف یا کف با خط گردن است.

الگوهای شمعدانی

تعداد زیادی از الگوهای شمعدانی یا کندل استیک وجود دارند که برخی از آنها نشانهای برای تغییر روند بوده و الگوهای معکوس محسوب میشوند و مابقی آنها الگوهای ادامه دهنده روند هستند؛ در ادامه به معرفی تعدادی از مهمترین الگوهای شمعدانی معکوس خواهیم پرداخت.

سه کلاغ سیاه

این الگو از کنار هم قرار گرفتن سه کندل نزولی در انتهای یک روند صعودی شکل گرفته و باعث ایجاد تغییر روند و افت شدید قیمت به سطحی پایینتر از کف قبلی میشوند.

سه سرباز

این الگو مشابه الگوی سه کلاغ سیاه بوده اما در جهت مخالف و در انتهای روند نزولی با ثبت سه کندل صعودی مشخص میشود.

ستاره عصرگاهی و صبحگاهی

الگوهای شمعدانی عصرگاهی و صبحگاهی از دیگر الگوهای معکوس هستند که معمولا به عنوان نشانههایی برای بازگشت روند فعلی به حساب میآیند. ستاره صبحگاهی در انتهای روند نزولی با ثبت سه کندل که کندل اول بزرگ و نزولی بوده و کندل بعدی کندلی کوچک است که میتواند صعودی یا نزولی باشد و در آخر یک کندل صعودی بزرگ که حداقل بیش از ۵۰ درصد کندل اول را پوشش میدهد قابل تشخیص است. وجود گپ بین کندل اول و دوم الزامی بوده و بهتر است آخرین کندل نسبت به کندل اول حجم بیشتری داشته باشد.

ستاره عصرگاهی یا شامگاهی نیز کاملا شبیه ستاره صبحگاهی است اما در خلاف جهت آن؛ به طوریکه این الگو نیز از سه کندل تشکیل شده که در انتهای یک روند صعودی نمایان میشود و کندل اول پر قدرت و بزرگ بوده و کندل بعدی با بدنهای کوچک و با یک گپ نسبت به کندل اول باز شده و در نهایت کندل سوم کندلی نزولی و پر فشار بوده و حداقل نیمی از کندل اول را پر میکند.

معامله گران با دیدن این دو الگو آماده گرفتن پوزیشن در خلاف روند موجود هستند. حد سود در این الگوهای میتواند به اندازه روند قبلی باشد و حد ضرر نیز در بالا یا پایین کندل کوچک دوم الگو قرار داده میشود. بهترین نقطه ورود نیز بعد از بسته شدن کندل پر قدرت سوم است.

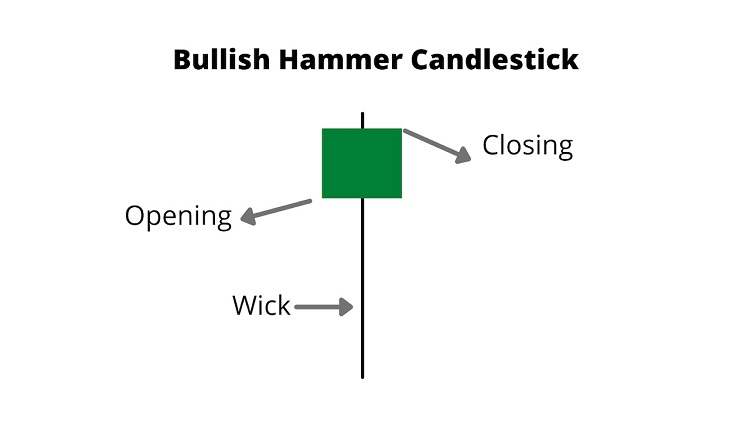

الگوی کندل چکش صعودی (Bullish hammer)

این الگو یک الگوی تک کندلی بوده و با ظهور آن در انتهای یک روند نزولی میتوان انتظار برگشت روند و صعودی شدن قیمت را داشت. از خصوصیات بارز جهت شناسایی این الگو میتوان به بدنه کوچک و سایه بلند آن در قسمت پایینی کندل اشاره کرد. قسمت بالایی کندل معمولا سایه نداشته و یا سایهای بسیار کوچک دارد.

روند در پیش از تشکیل این کندل بایستی حتما نزولی بوده و بدنه نهایتا بایستی نیمی از کل کندل را تشکیل دهد؛ یعنی طول سایه دو برابر یا بیشتر از بدنه است. کندل مخالف کندل چکش که در انتهای روند صعودی پدیدار میشود و معمولا باعث تغییر جهت روند میشود کندل چکش معکوس یا Inverted hammer نام دارد.

الگوی شمعی پوشای نزولی (Bearish engulfing)

همانطور که از نام این الگو مشخص است باعث تغییر روند از حالت صعودی به نزولی در بازار ارزهای دیجیتال میگردد. این الگو شمال دو کندل بوده که کندل نخست صعودی بوده و قبل از آن حداقل سه کندل صعودی دیگر وجود دارند. کندل دوم کاملا نزولی بوده طول بدنه آن کل بدنه کندل اول را در بر میگیرد. در حالت بهتر، بدنه کندل دوم علاوهبر پوشش کل بدنه اول از آن نیز پایینتر رفته و در سطح پایینتری بسته میشود.

حالت مخالف الگوی پوشای نزولی را الگوی پوشای صعودی مینامند که ویژگیهایی شبیه به الگوی اول و در جهت مخالف دارد. این الگو در انتهای یک روند نزولی تشکیل میشود و معمولا باعث تغییر روند به حالت صعودی میشود. هرچه فاصله بین قیمت بسته شدن کندل اول و قیمت باز شدن کندل دوم بیشتر و کندل دوم قدرت بیشتری داشته باشد این الگو از اعتبار بالاتری برخوردار خواهد بود. این الگو میتواند تأییدیهای برای تشخیص روند بازار به حساب آید.

الگوی هارامی صعودی Bullish Harami

هارامی صعودی نیز از دیگر الگوهای بازگشتی بوده که احتمال پایان روند صعودی و شروع روندی صعودی را به ارمغان میآورد. این الگو نیز از ترکیب دو کندل تشکیل میشود. کندل اول یک کندل نزولی با بدنهای بزرگ بوده و کندل دوم با بدنه کوچک خود در درون بدنه کندل اول قرار میگیرد. چنانچه سایههای کندل دوم هم درون بدنه کندل اول قرار بگیرند الگو اعتبار بیشتری داشته و صعودی یا نزولی بودن کندل دوم اهمیتی ندارد. معامله گران از این الگو برای تشخیص روند صعودی احتمالی بازار استفاده میکنند.

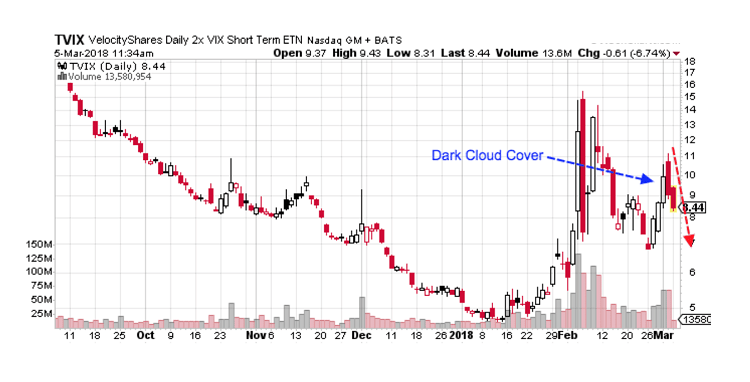

الگوی شمعی ابر سیاه (Dark cloud cover)

ابر سیاه میتواند نشانه برای تغییر احتمالی روند صعودی باشد و معامله گران از آن برای تشخیص روند نزولی بازار استفاده میکنند. این الگو دو کندلی بوده و کندل اول بایستی حتما صعودی باشد؛ اما کندل دوم کندلی قرمز است و حداقل نیمی از بدنه کندل اول را پوشش میدهد. وجود یک گپ بین نقطه باز شدن کندل دوم و بسته شدن کندل اول بسیار ایده آل بوده و اعتبار الگو را بسیار افزایش میدهد.

در این الگو بدنهها برای ما بسیار اهمیت دارند و حتی اگر سایه کندل اول بالاتر از کندل دوم هم قرار بگیرد مشکلی به وجود نخواهد آمد. الگوی مخالف ابر سیاه را الگوی نافذ صعودی مینامند که تمام خصوصیات الگوی ابر سیاه را در جهت مخالف دارد و در انتهای یک روند نزولی باعث تغییر روند و صعودی شدن قیمت میشود.

اشتباهات رایج معامله گران با کندل استیک ها

کندل استیکها، یکی از ابزارهایی هستند که بسیاری از معاملهگران برای تحلیل بازارهای مالی و تشخیص روند بازار از آن استفاده میکنند؛ اما استفاده نادرست و بدون آگاهی و دانش از آنها میتواند منجر به تصمیمات غلط معاملاتی شود. در ادامه به برخی از اشتباهات رایج که معاملهگران در استفاده از کندل استیکها مرتکب میشوند، اشاره میکنیم:

- اعتماد بیپایه و اساس: فقط بر اساس یک الگوی کندل استیک تصمیم نگیرید. بهتر است الگوهای کندل استیک را با سایر ابزارهای تحلیل تکنیکی ترکیب کنید.

- بیخبری از زمینه بازار: الگوی کندل استیک در هر نوع بازار تفسیر متفاوتی دارد.

- انتظار دقت ۱۰۰٪: هیچ الگویی دقت کامل ندارد. همیشه احتمال خطا وجود دارد.

- استفاده از زمانبندیهای نامناسب: تحلیل در فریمهای زمانی کوتاه ممکن است نتایج نوسانی و کم دقتی داشته باشد.

- عدم تنظیم استاپلاس: برخی معاملهگران پس از شناسایی یک الگوی کندل استیک، استاپلاس مناسبی تنظیم نمیکنند که این میتواند منجر به ضررهای سنگین شود.

- نادیده گرفتن حجم معاملات: حجم معاملات تأیید کننده نقاط ورود یا خروج است.

- عدم آگاهی از الگوها: برخی معاملهگران ممکن است فقط به شکل ظاهری الگوها توجه کنند و نتوانند آنها را در زمینههای مختلف بازار تشخیص دهند.

- عدم بررسی تاریخچه بازار: قبل از تصمیمگیری بر اساس الگوی کندل استیک، بهتر است تاریخچه بازار و واکنشهای گذشته به الگوهای مشابه را بررسی کنید.

برای موفقیت در استفاده از کندل استیکها، باید آنها را به خوبی مطالعه کرده و با سایر ابزارها و تکنیکها ترکیب کنید. از طرفی، تمرین و تجربه نیز در تصمیمگیری بهتر موثر است.

تشخیص پایان روند صعودی

تشخیص پایان یک روند صعودی و به طور کلی تشخیص روند بازار در بازار ارزهای دیجیتال (مثل بیت کوین یا اتریوم) نیاز به تحلیل و دقت دارد. هیچ تضمینی وجود ندارد، اما برخی از روشها و نکات زیر میتواند به شما در تشخیص پایان روند صعودی کمک کند:

- الگوهای کندل استیک: برخی الگوها مانندHead and Shoulders”، “Double Top” یا الگوهایی که نشاندهنده بیشینه خرید بازار هستند، میتوانند نشاندهنده پایان یک روند صعودی باشند.

- مقاومتها: اگر قیمت چندین بار به یک سطح خاص برخورد کرده و نتواند آن را شکست دهد، ممکن است این موضوع نشاندهنده پایان یک روند صعودی باشد.

- خطوط روند: شکسته شدن یک خط روند صعودی قوی نیز میتواند نشاندهنده تغییر جهت بازار باشد.

- اندیکاتورهای تحلیل تکنیکال: برخی از اندیکاتورها مثل RSI واکنشهای بیشینه خرید یا بیشینه فروش را نشان میدهند. اگر RSI بالای 70 باشد، بازار در وضعیت بیشینه خرید قرار دارد.

- حجم معاملات: کاهش حجم معاملات هنگامی که قیمت هنوز در حال صعود است، نشاندهنده کمبود تقاضا و نزدیک شدن به پایان روند صعودی خواهد بود.

- اخبار و اتفاقات مهم: گاهی اوقات، اخبار منفی یا تغییرات ناگهانی در شرایط بازار میتواند روندها را تغییر دهد. همواره نسبت به اخبار و تغییرات مرتبط با بازار ارزهای دیجیتال هوشیار باشید.

- واکنش بازار به خبرهای مثبت: اگر بازار به خبرهای مثبت واکنش ضعیفی نشان دهد یا حتی قیمت کاهش یابد، این نشاندهنده ضعف پنهان در بازار و پایان روند صعودی است.

با این حال، همیشه به یاد داشته باشید تحلیل بازار ارزهای دیجیتال دقیق نیست و همیشه ریسک وجود دارد. همیشه تنها با پولی که میتوانید از دست بدهید معامله کرده و در صورت نیاز به مشاوره مالی، به یک متخصص مراجعه کنید.

تشخیص روند بازار ارز دیجیتال

تشخیص روند بازار ارزهای دیجیتال یکی از مسائل پیچیده و چالشبرانگیز است. بازار ارزهای دیجیتال ممکن است تحت تأثیر عوامل متعددی قرار گیرد که برخی از آنها قابل پیشبینی نیستند. با این حال، ابزار و روشهایی وجود دارد که میتواند به شما کمک کند بهترین تصمیم را بگیرید:

- تحلیل تکنیکال: این تحلیل بر اساس قیمتهای گذشته و حجم معاملات است. شما میتوانید از الگوهای کندلاستیک، اندیکاتورها و اسیلاتورهای مختلف مانند RSI، MACD و خطوط مووینگ اوریج (خطوط میانگین متحرک) استفاده کنید.

- تحلیل فاندامنتال: در این تحلیل به موارد مرتبط با اقتصاد و خبرهای مرتبط با ارز دیجیتال توجه میشود. به عنوان مثال، خبرهای مرتبط با قوانین و مقررات، تکنولوژیهای جدید یا حوادث امنیتی ممکن است تأثیر زیادی بر قیمت داشته باشند.

- تحلیل رفتاری: این تحلیل بر اساس رفتار و احساسات است. شما میتوانید از ابزارهایی مانند تحلیل فیبوناچی برای سنجش روند عمومی بازار استفاده کنید.

- شبکههای اجتماعی و انجمنها: سایتها، انجمنها و شبکههای اجتماعی مانند توییتر، ردیت یا تلگرام ممکن است منابع خوبی برای دریافت احساسات و نظرات معاملهگران باشند.

- اخبار و گزارشات: همیشه باید نسبت به اخبار و گزارشات مرتبط با ارزهای دیجیتال بهروز باشید. این موارد میتواند به شما در تصمیمگیری کمک کند.

- تحلیلهای ولوم یا حجم معاملات: حجم معاملات نشاندهنده علاقه یا بیتوجهی معاملهگران به یک ارز دیجیتال خاص هستند.

با این حال، باید بدانید در هیچ یک از این روشها تضمینی برای موفقیت وجود ندارد. بازار ارزهای دیجیتال نوسانات زیادی دارد و ممکن است تحت تأثیر عوامل ناگهانی قرار گیرد.

خلاصه مطلب

تحلیل بازار ارزهای دیجیتال چالشبرانگیز است و به ترکیب تکنیکها، ابزارها و منابع خبری نیاز دارد. تحلیل تکنیکال بر اساس دادههای گذشته مانند قیمت و حجم معاملات و به وسیله الگوهای کندلاستیک، اندیکاتورها و خطوط مووینگ اوریج انجام میشود. تحلیل فاندامنتال به تحقیق و بررسی اخبار، تغییرات قانونی و وقایع مرتبط با ارزهای دیجیتال میپردازد. تحلیل رفتاری سعی در درک رفتار و احساسات معاملهگران دارد. شبکههای اجتماعی و انجمنها منابع مهمی برای فهمیدن احساسات بازار و معاملهگران محسوب میشوند.

در هیچ یک از روشهای تحلیلی برای تشخیص روند بازار، تضمینی برای موفقیت وجود ندارد. بازار ارزهای دیجیتال نوسانات زیادی دارد و میتواند به صورت غیرقابل پیشبینی تحت تأثیر عوامل مختلفی قرار بگیرد. برای تصمیمگیری موفق در بازار ارزهای دیجیتال، باید تحلیلهای تکنیکال، فاندامنتال و رفتاری را ترکیب کنید. همچنین، باید نسبت به اخبار و وقایع مرتبط با بازار بهروز بوده و همیشه آمادگی برای مواجهه با ریسکها را داشته باشید.

برای خرید تتر و دریافت مشاوره رایگان و همچنین خرید ووچر بدون احراز هویت و خرید پرفکت مانی با کارشناسان ما در ارتباط باشید

سوالات متداول

تحلیل فاندامنتال چه کمکی به تشخیص روند ارز دیجیتال میکند؟

تحلیل گران فاندامنتال برای ارزیابی و بررسی یک دارایی از اخبار و اطلاعات پیرامون آن استفاده کرده و برآوردی از ارزش ذاتی دارایی مذکور را به دست میآورند. سپس چنانچه قیمت فعلی دارایی از ارزش ذاتی آن کمتر باشد اقدام به معامله خرید کنید.

تحلیل تکنیکال در بازار ارزهای دیجیتال چیست؟

بر خلاف تحلیلهای بنیادین چارتیستها معمولا به اخبار توجه خاصی نداشته و قیمت را بر اساس پیشینه آن تحلیل میکنند و اعتقاد دارند قیمت هر نقطهای را که در گذشته دیده باشد مجددا در زمان دیگری به آن باز خواهد گشت.

انواع روندهای بازار ارزهای دیجیتال کدامند؟

در بازار ارزهای دیجیتال مانند پرفکت مانی یا سایر بازارهای مالی سه روند کلی وجود دارد. اولین روند، روند صعودی بوده که قیمت رو به بالا حرکت کرده و دائما سقف و کفهای بالاتر تشکیل میدهد. روند بعدی روند نزولی است که از شکل گرفتن سقف و کفهای پایینتر به وجود میآیند؛ آخرین روند، روند خنثی است که قیمت در یک محدودهی مشخص سقف و کفهای تقریبا برابر میسازد و بازار در یک رکود و بلاتکلیفی به سر میبرد.

چه الگوهایی در نمودار قیمت ارز دیجیتال میتواند به تشخیص روند صعودی کمک کند؟

الگوهایی مانند “Bullish Engulfing”، “Hammer” و “Ascending Triangle” میتوانند نشاندهنده شروع یک روند صعودی باشند.

کدام اندیکاتورها میتوانند نشاندهنده شروع یک روند نزولی باشند؟

اندیکاتورهایی مانند RSI وقتی بیش از 70 است،MACD، وقتی خط MACD زیر خط سیگنال عبور میکند و Bollinger Bands وقتی قیمت از باند بالایی عبور کند، نشاندهنده روند نزولی هستند.

حجم معاملات چگونه میتواند به تشخیص روند کمک کند؟

افزایش حجم هنگام صعود قیمت میتواند روند صعودی را تأیید کند. در مقابل، افزایش حجم معامله هنگام کاهش قیمت، روند نزولی را تأیید خواهد کرد.

آیا اخبار مرتبط با ارز دیجیتال به تشخیص روند کمک میکند؟

بله، اخبار مثبت باعث افزایش قیمت و شروع یک روند صعودی و اخبار منفی باعث ایجاد فشار در فروش و روند نزولی میشوند.

هیچ نظری راجب این موضوع وجود ندارد.