مفاهیم پایه ارز دیجیتال

/15 خرداد، 1402

15 خرداد، 1402

معاملات سوئینگ چیست و چه تفاوتی با معاملات روزانه دارد

معاملات نوسانی یا معاملات سوئینگ سبکی از معاملات است که به کمک آنها سرمایهگذار تلاش میکند سودهای کوتاه مدت تا میان مدت را در یک سهام، یا هر ابزار مالی، در بازهای از چند روز تا چند هفته به دست آورد. معامله گران نوسانی از تحلیل تکنیکال برای جستجوی فرصتهای معاملاتی استفاده میکنند. آنها ممکن است علاوه بر تجزیه و تحلیل روندها و الگوهای قیمت، از تحلیل بنیادی نیز استفاده کنند. در این مقاله به شما نشان میدهیم معاملات سوئینگ چیست و چه تفاوتی با معاملات روزانه دارد؟

معاملات نوسانی به عنوان نوعی از معاملات بنیادی توصیف شدهاند که در آن موقعیتها بیش از یک روز نگه داشته میشوند. معامله گران سعی میکنند با استفاده از تحلیل تکنیکال، سودهای کوتاه مدت به دست آورند و بعد از چند روز یا چند هفته از معامله خارج شوند. اکثر بنیادگرایان معامله گران نوسانی هستند، زیرا تغییرات در اصول بنیادی شرکتها معمولاً به زمان کوتاهی نیاز دارد تا باعث حرکت قیمت برای کسب سود معقول شود. سبک معاملات نوسانی بین معاملات روزانه و معاملات روند قرار دارد.

معاملات سوئینگ چیست؟

به طور معمول، معاملات نوسانی به معنای نگه داشتن یک موقعیت خرید یا فروش برای بیش از یک جلسه معاملاتی هستند، اما معمولاً بیش از چند هفته یا چند ماه طول نمیکشند. این یک چارچوب زمانی کلی برای این نوع بوده، زیرا برخی از معاملات ممکن است بیش از چند ماه طول بکشند و همچنان معاملات نوسانی در نظر گرفته شوند. معاملات نوسانی میتوانند در طول یک جلسه معاملاتی نیز رخ دهند.

هدف از معاملات نوسانی، استفاده از حرکت قیمت است. در حالی که برخی از معامله گران به دنبال سهام بیثبات با نوسان زیاد هستند، برخی دیگر ممکن است سهام باثباتتر را ترجیح دهند. در هر صورت، معاملات نوسانی فرآیندی است برای شناسایی موقعیتهایی که احتمالاً قیمت دارایی حرکت میکند، وارد یک موقعیت جدید میشود و سپس در صورت تحقق آن حرکت، بخشی از سود را به سرمایهگذار میدهد.

معامله گران نوسانی موفق فقط به دنبال استفاده از حرکت قیمت مورد انتظار هستند و سپس فرصت بعدی را هدف قرار میدهند. معاملات نوسانی یکی از محبوبترین شکلهای معاملاتی هستند که در آن معامله گران با استفاده از اشکال مختلف تحلیل تکنیکال به دنبال فرصتهای میان مدت خواهند بود.

مزایا و معایب معاملات سوئینگ چیست؟

بسیاری از معامله گران نوسانی معاملات را بر اساس ریسک/پاداش ارزیابی میکنند. با تجزیه و تحلیل نمودار یک دارایی، آنها تعیین میکنند که کجا وارد معامله شوند، کجا یک دستور توقف ضرر قرار دهند و سپس پیش بینی میکنند که کجا میتوانند با سود خارج شوند.

معاملهگران نوسانی اغلب به دنبال فرصتهایی در نمودارهای روزانه میگردند و ممکن است نمودارهای یک ساعته یا ۱۵ دقیقهای را بررسی کرده تا سطوح دقیق برای ورود، توقف ضرر و کسب سود را پیدا کنند.

مزایای سوئینگ تریدینگ

اکنون که میدانید سوئینگ تریدینگ چیست، باید بگوییم که این روش مزایای مختلفی دارد. برخی از مزایای سوئینگ تریدینگ به شرح زیر هستند:

- معاملات نوسانی به زمان کمتری نسبت به معاملات روزانه نیاز دارد.

- این نوع معاملات پتانسیل سود کوتاه مدت را با تصرف بخش عمدهای از نوسانات بازار به حداکثر میرساند.

- معامله گران نوسانی میتوانند منحصراً بر تحلیل تکنیکال تکیه کرده و روند معاملات را ساده کنند.

معایب سوئینگ تریدینگ

سوئینگ تریدینگ مزایای زیادی دارد، اما از معایب آن نیز نمیتوان غافل شد. برخی از معایب سوئینگ تریدینگ به شرح زیر هستند:

- موقعیتهای معاملاتی نوسانی در معرض ریسک بازار یک شبه و آخر هفته قرار دارند.

- در این نوع معاملات تغییر ناگهانی بازار میتواند منجر به زیانهای قابل توجهی شود.

- معامله گران نوسانی اغلب روندهای بلندمدت را به نفع حرکات کوتاه مدت بازار از دست میدهند.

در معاملات نوسانی از چه ابزارهایی استفاده می شود؟

اندیکاتورهای معاملات نوسانی از محاسبات ریاضی برای تعیین جنبههای مختلف یک اقدام قیمتی بر اساس دادههای تاریخی استفاده میکنند. آنها را میتوان در نمودار روزانه یا با هر بازه زمانی دیگری که توسط معامله گران نوسانی برای ارزیابی وضعیت بازار استفاده میشود، پیاده سازی کرد.

این اندیکاتورها به معامله گران نشان میدهند که آیا یک روند صعودی است یا نزولی و آیا قیمت حرکتی دارد یا خیر. در حالی که برخی از معامله گران نوسانی بیشتر بر اخبار و تحلیلهای بنیادی تکیه میکنند، شاخصهای فنی برای تعیین بهترین نقاط ورودی و خروجی ضروری هستند.

سه نوع مهم از اندیکاتورهای معاملاتی نوسانی به شرح زیر هستند:

- اندیکاتورهای روند: این اندیکاتورها جهت بازار را نشان میدهند و مشخص میکنند که آیا میتوان روندی را ایجاد کرد یا خیر. به طور کلی، شاخصهای روند برای هموارسازی نوسانات قیمت به منظور برجسته کردن روند اولیه استفاده میشوند. میانگینهای متحرک شناخته شدهترین نوع اندیکاتورهای روند هستند.

- اندیکاتورهای مومنتوم: اندیکاتورهای مومنتوم نشان میدهند که یک روند چقدر قوی بوده و آیا ممکن است یک حرکت معکوس در قیمت اتفاق بیفتد یا نه. آنها همچنین میتوانند سطوح بیش از حد خرید یا فروش بیش از حد را نشان دهند. متداولترین اندیکاتور مومنتوم، اندیکاتور قدرت نسبی (RSI) است.

- اندیکاتورهای حجم بازار: این اندیکاتور نشان میدهد که چه تعداد معاملهگر در هر زمان معین یک دارایی را خرید و فروش میکنند.

کسب درآمد از معاملات سوئینگ چگونه است؟

برای استفاده از معاملات نوسانی درست مانند هر نوع دیگری از معامله، استراتژیهایی وجود دارد. معامله گران نوسانی میتوانند از استراتژیهای زیر برای جستجوی فرصتهای معاملاتی عملی استفاده کنند:

استفاده از اندیکاتور فیبوناچی

معامله گران میتوانند از اندیکاتور فیبوناچی برای شناسایی سطوح حمایت و مقاومت استفاده کنند. بر اساس این شاخص، آنها میتوانند فرصتهای معکوس بازار را پیدا کنند. سطوح اصلاحی فیبوناچی ۶۱.۸%، ۳۸.۲% و ۲۳.۶% سطوح معکوس احتمالی را نشان میدهد. یک معاملهگر ممکن است زمانی وارد معامله خرید شود که قیمت در یک روند نزولی قرار دارد و به نظر میرسد در سطح اصلاحی ۶۱.۸ درصد از بالاترین سطح قبلی خود حمایت پیدا کند.

معامله با خط T

معامله گران از خط T در نمودار برای تصمیم گیری در مورد بهترین زمان ورود یا خروج استفاده میکنند. هنگامی که یک اوراق بهادار در بالای خط T قرار میگیرد، قیمت همچنان در حال افزایش است. هنگامی که اوراق بهادار زیر خط T قرار میگیرد، قیمت به کاهش ادامه خواهد داد. بر این اساس معاملهگر میتواند موقعیت خود را در بازار پیدا کند.

نمودارهای کندل استیک ژاپنی

اکثر معامله گران ترجیح میدهند از نمودارهای کندل استیک ژاپنی استفاده کنند زیرا درک و تفسیر آنها آسانتر است. این معامله گران از الگوهای شمعدانی خاصی برای شناسایی فرصتهای معاملاتی استفاده میکنند.

مهم ترین تفاوت بین معاملات روزانه و سوئینگ

تفاوت معاملات سوئینگ و معاملات روزانه معمولاً در زمان نگهداری موقعیتها است. معاملات نوسانی اغلب شامل حداقل یک توقف یک شبه میشود، در حالی که معامله گران روزانه موقعیتهای خود را قبل از بسته شدن بازار میبندند. پوزیشنهای معاملاتی روزانه به یک روز محدود میشوند، در حالی که معاملات نوسانی برای چند روز تا هفته ادامه خواهند داشت.

با در نظر گرفتن ریسک یک شبه، معاملات نوسانی معمولاً با حجم کمتری در مقایسه با معاملات روزانه انجام میشوند (با فرض اینکه دو معاملهگر دارای حسابهایی با اندازه دارایی مشابه باشند). معاملهگران روزانه معمولاً از حجم بیشتری از سرمایه خود استفاده میکنند و ممکن است حاشیه معاملات روزانه ۲۵ درصد باشد. معامله گران سوئینگ به مارجین یا اهرم ۵۰ درصدی دسترسی دارند. این بدان معناست که اگر معاملهگر برای معاملات مارجین تأیید شود، برای تجارتی با ارزش فعلی ۵۰۰۰۰ دلار، فقط باید ۲۵۰۰۰ دلار سرمایه داشته باشد.

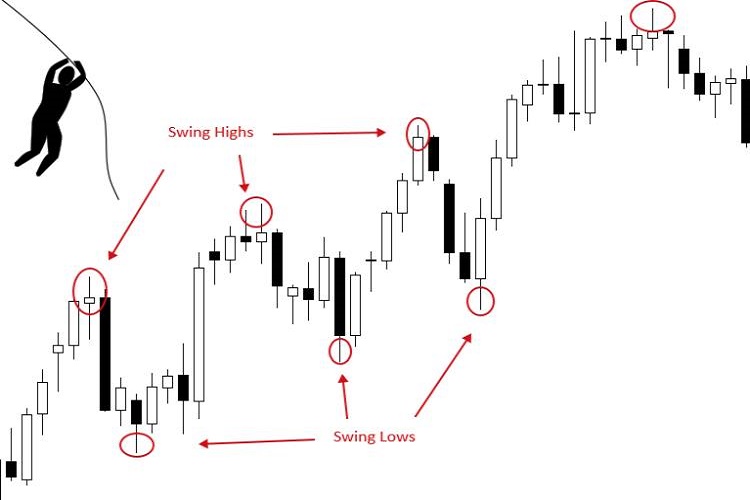

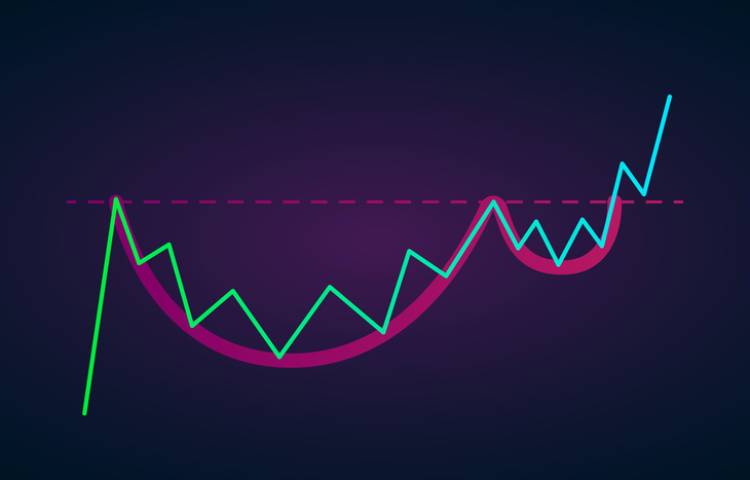

تاکتیک های معاملاتی نوسانی

یک معاملهگر نوسانی تمایل دارد از الگوهای نموداری چند روزه استفاده کند. برخی از الگوهای رایجتر در این دسته شامل متقاطعهای میانگین متحرک، الگوهای جام و دسته، الگوهای سر و شانهها، پرچمها و مثلثها هستند. ممکن است از کندلهای معکوس کلیدی علاوه بر سایر اندیکاتورها برای طراحی یک برنامه معاملاتی قوی استفاده شود.

در نهایت، هر معاملهگر نوسانی یک برنامه و استراتژی طراحی میکند که به او برتری میدهد. این استراتژی شامل جستجوی شرایطی است که منجر به حرکتهای قابل پیش بینی در قیمت دارایی میشود. به کار گیری چنین استراتژیهایی آسان نیست و هیچ استراتژی مشخصی تضمین ۱۰۰٪ ندارد.

نحوه شروع معاملات سوئینگ به چه شکلی هست؟

انتخاب سهام مناسب اولین و مهمترین گام شروع معاملات سوئینگ موفق است. سهامی که انتخاب میکنید باید در روند صعودی باشد. همچنین سهامی که انتخاب میکنید باید حجم و نقدینگی مشخصی در بازار نیز داشته باشد.

انتخاب بازار مناسب

معامله گران نوسانی، بازاری خنثی را نسبت به زمانی که بازار نزولی یا صعودی است، ترجیح میدهند؛ زیرا زمانی که نوسانات بازار شدید است، حتی فعالترین سهام نیز به صورت نامنظم عمل میکند، بدون اینکه حرکات نوسانی یکسانی را نشان دهد. به همین دلیل است که معامله گران نوسان بازاری با ثبات را ترجیح میدهند، جایی که شاخصها حداقل برای چند هفته یا چند ماه در محدوده مشخصی حرکت میکنند.

در یک بازار باثبات، بدون وجود عوامل صعودی یا نزولی قابل توجه، شاخصها در یک الگو حرکت میکنند. در این بین، معامله گران نوسانی فرصتهای زیادی برای انجام معاملات سودآور خواهند داشت؛ بنابراین، بخش مهمی از موفقیت در معاملات نوسانی به شناسایی صحیح بازار بستگی دارد؛ اما وقتی بازار صعودی یا نزولی است چه باید کرد؟

معاملات نوسانی در یک بازار صعودی

هنگامی که بازار صعودی است، قبل از اینکه سهام شروع به افزایش قیمت کند، کاهشهای موقتی بین صعود به سمت بالا وجود دارد. این روند به طور معمول در یک بازار صعودی شکل میگیرد. در این شرایط معامله گران نوسانی سعی میکنند لحظات کوتاه کاهش و افزایش قیمت را ثبت کنند.

استفاده از این جزر و مدها در یک بازار صعودی به برنامهریزی نیاز دارد. یک معاملهگر باتجربه زمانی که کندل قیمت در روند صعودی شکل میگیرد، ورود را برنامهریزی میکند و حد SL را در پایینترین نقطه کاهش قیمت قرار میدهد. در مرحله بعد، بالاترین نقطه روند شناسایی میشود که سطح سود معاملهگر خواهد بود. فاصله بین نقطه ورود در سطح سود، اندازه سود شما از معامله است، در حالی که تفاوت بین نقطه ورود و نقطه SL، معیار ریسک نسبی خواهد بود. برای اینکه یک معامله سودآور باشد، حجم سود باید دو برابر زیان تقریبی بوده یا نسبت پاداش به ضرر باید ۲: ۱ باشد.

استراتژی بازار نزولی برای معاملات نوسانی

معاملات نوسانی در بازار نزولی دشوارتر از بازار صعودی است. بازار نزولی نوسانات بیشتری دارد و اغلب بر اساس احساسات معاملهگران تغییر میکند. با این حال، دورههای نزولی کوتاه مدت هستند و یک نیروی صعودی اساسی بازار را از خارج شدن از کنترل باز میدارد.

به طور کلی در بازار نزولی پیشنهاد میشود معاملهگر در صورت عدم اطمینان از استراتژی خود برای مقاومت در برابر شرایط جاری بازار، از معاملات نوسانی خودداری کند. با این حال معامله گران باتجربه سعی میکنند در طی این روندهای متضاد کوتاه زمانی که بازار به ریزش ادامه میدهد، معامله کنند.

سخن پایانی

معاملات نوسانی به یک سبک معاملاتی اشاره دارد که تلاش میکند از حرکات کوتاه مدت تا میان مدت قیمت در یک اوراق بهادار با استفاده از معیارهای ریسک/پاداش مطلوب بهرهبرداری کند. معامله گران نوسانی در درجه اول به تجزیه و تحلیل تکنیکال برای تعیین نقاط ورودی و خروجی مناسب تکیه میکنند، اما ممکن است از تحلیل بنیادی نیز استفاده کنند. سهام با سرمایه بزرگ، نامزدهای معاملاتی نوسانی مناسبی هستند، زیرا آنها اغلب در محدودههای قابل پیش بینی و تثبیت شدهای در نوسان خواهند بود که اغلب فرصتهای معاملاتی را فراهم میکنند.

معاملات نوسانی مزایایی مانند به حداکثر رساندن پتانسیل سود کوتاه مدت، حداقل تعهد زمانی و انعطاف پذیری مدیریت سرمایه را ارائه میدهند. معایب کلیدی این نوع معاملات شامل قرار گرفتن در معرض ریسک بازار یک شبه و آخر هفته، همراه با از دست دادن حرکتهای طولانی مدت قیمت است. برای دریافت قیمت تتر و مشاوره رایگان و همچنین خرید پرفکت مانی و ووچر پرفکت مانی با کارشناسان ما در ارتباط باشید.

سوالات متداول

1- معاملات سوئینگ چیست؟

سوئینگ تریدینگ (Swing Trading) سعی میکند نقاط ورود و خروج به اوراق بهادار را بر اساس حرکات روزانه یا هفتگی شناسایی کند.

2- معاملات نوسانی چه تفاوتی با معاملات روزانه دارد؟

معاملات روزانه، همانطور که از نام آن پیداست، شامل انجام دهها معامله در یک روز بر اساس تحلیل تکنیکال و سیستمهای نموداری پیچیده است. معاملات روزانه به دنبال کسب سودهای کوچک روزانه و بستن تمام موقعیتها در پایان روز خواهد بود. معاملهگران سوئینگ پوزیشنهای خود را به صورت روزانه نمیبندند و در عوض ممکن است هفتهها، ماهها یا حتی بیشتر آنها را حفظ کنند. معاملهگران نوسانی ممکن است هم تحلیل تکنیکال و هم تحلیل بنیادی را انجام دهند، در حالی که یک معاملهگر روزانه بیشتر روی استفاده از تحلیل تکنیکال تمرکز میکند.

3- برخی از اندیکاتورها یا ابزارهای مورد استفاده توسط معامله گران سوئینگ چیست؟

معامله گران نوسان از ابزارهایی مانند میانگینهای متحرک که روی نمودارهای کندل استیک روزانه یا هفتگی قرار میگیرند، شاخصهای حرکتی، ابزارهای محدوده قیمت و معیارهای احساسات بازار استفاده میکنند. معامله گران سوئینگ همچنین به دنبال الگوهای فنی مانند سر و شانه هستند.

4- کدام انواع اوراق بهادار برای معاملات نوسانی مناسب هستند؟

در حالی که یک معامله سوئینگ میتواند برای همه اوراق بهادار استفاده شود، بهترین کاندیدها سهامهای با سرمایه بزرگ هستند و فعالیت زیادی در بازار سرمایه دارند. در یک بازار فعال، این سهام اغلب بین نقاط بالا و پایین تعریف شده در نوسان هستند و معاملهگر نوسانی میتواند از این نقاط استفاده کند. معاملات نوسانی در کالاهایی که به طور فعال معامله میشوند و بازارهای فارکس نیز قابل اجرا هستند.

هیچ نظری راجب این موضوع وجود ندارد.